Meios de Pagamento

IPO do Banco Inter, por Diego Gomes

O texto e análise a seguir é de autoria e propriedade de Diego Gomes, SaaSholic.

O IPO do Banco Inter

IPO’s de fintechs brasileiras já estão virando rotina no BR, não é mesmo? Quem dera, mas a notícia é boa!

O PagSeguro levantou US$ 2,3 bi na NYSE, a Stone dá indícios de um possível IPO e agora o Banco Inter (que já era alvo de rumores) deixa claras suas intenções de abrir o capital na bolsa depois de protocolar o pedido no dia 23/02.

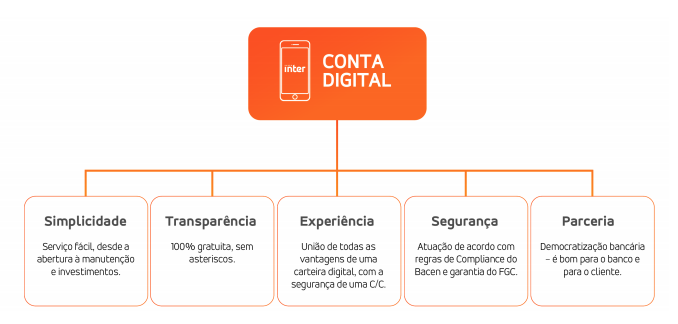

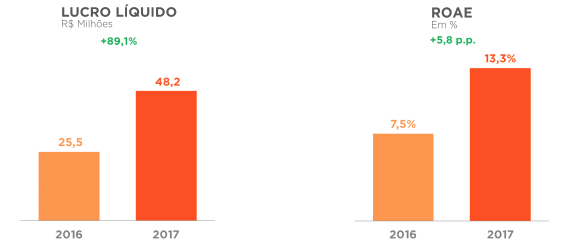

O IPO do Banco Inter pode levantar até R$ 800 milhões. A oferta será coordenada pelos bancos Bradesco, Morgan Stanley, Citigroup e Banco do Brasil. O Inter fechou 2017 com 379 mil correntistas, R$ 48,2 milhões de lucro líquido e um total de ativos de R$ 3,6 bilhões. Fucking cool, huh?

Bom, como é de costume por aqui, resolvemos dar uma olhada nos números do Banco Inter e tentar aprender um pouquinho mais sobre a empresa antes do IPO dar as caras de fato. Vamos lá?

A história do Banco Inter

Em 1994 a MRV Engenharia fundou a Intermedium, uma financeira com o objetivo de fornecer Crédito Imobiliário. A empresa se consolidou no mercado de crédito consignado e só voltou a operar no setor imobiliário em 2007, com opções de refinanciamento que fizeram sucesso.

Tanto a MRV quanto a Intermedium foram fundadas pelo Rubens Menin — eleito empreendedor do ano pela Ernst & Young em 2018. Atualmente Rubens é o presidente do conselho administrativo do Banco Inter e seu filho, João Vitor Menin, é o presidente e CEO.

Em 2008, com o recebimento da carta patente do Banco Central, o ainda Intermedium começou a operar como banco múltiplo. Ele foi o primeiro banco 100% digital brasileiro.

Em 2017, depois de um rebrand, o Intermedium se tornou o Banco Inter e deu os primeiros passos para mudar seu modelo de negócio e entrar em um mercado totalmente novo.

Com operações de crédito, seguro e investimentos, o Grupo Inter administra o Banco Inter, Inter Seguros e Inter DTVM

Entendendo o modelo de negócio

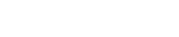

O objetivo do Banco Inter é bem claro: reduzir a burocracia bancária no Brasil. Não é atoa que muitas Fintechs disputam o mesmo espaço. O potencial de receita é muito alto em um prazo interessante — cerca de R$ 75 bi em 10 anos.

O Inter podia muito bem se manter apenas no mercado de investimentos e crédito. A estrutura é sólida e eles possuem respaldo para isso. Mas claramente existe muito espaço para crescimento, principalmente se o negócio cair para o lado Tech.

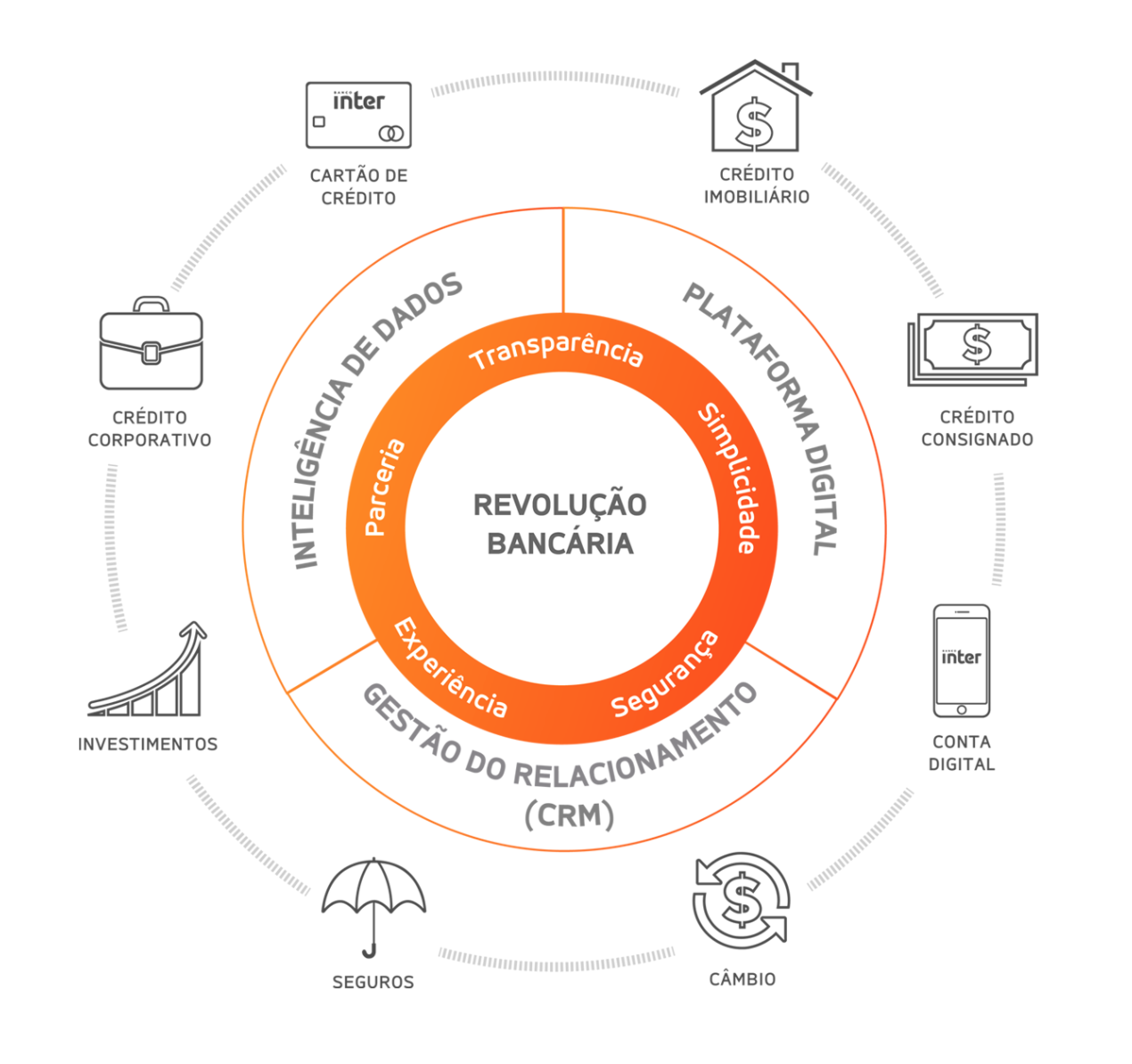

Então, seguindo os passos de grandes players do mercado Fintech, o Banco Inter adotou um modelo de negócio que gira em torno de uma plataforma digital integrada, que agrega diversos serviços financeiros em um só lugar.

No seu core, o Inter é um banco, mas se tornou uma Fintech poderosa centralizando serviços em um só lugar. O modelo de negócio aqui é bem simples: atrair usuários para os serviços gratuitos, criar relacionamentos e expandir as oportunidades de negócio. O clássico expansion revenue ;).

Foto: SaaSholic

Foto: SaaSholic

Foto: SaaSholic

Para isso funcionar é preciso dar mais opções de crédito e transações para os atuais usuários. O crescimento no número de novas contas digitais é um indicador claro do caminho a ser seguido.

Uma vez dentro da plataforma, fica simples contratar outros serviços (que podem ser taxados/cobrados) e criar cada vez mais relações com os serviços do Inter.

Foto: SaaSholic

O boom dos bancos digitais (& Fintechs)

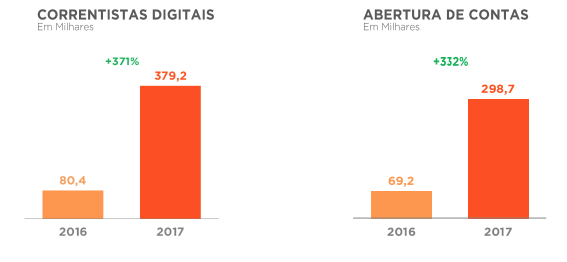

Tudo parece muito bom, mas e na prática? Esse crescimento é tão válido que merece um IPO do Banco Inter? Segundo os números, é sim. 😉

Nubank, Neon, Original e outros players do mercado chamaram a atenção de grandes bancos facilitando o acesso a cartões de crédito e contas digitais. O próprio Inter também faz isso há alguns anos, mas recentemente os números se mostraram bem mais promissores.

Foto: SaaSholic

300%+ de crescimento YoY é muita coisa. Principalmente para um banco que já atua com contas digitais desde 2015. Quando analisamos o report da Goldman Sachs sobre o potencial das Fintechs no mercado BR, o mobile e o número de agências bancárias foram dois fatores muito claros para a expansão das startups fintech no país.

Foto: SaaSholic

Um IPO agora faz total sentido para o Banco Inter. A mobilidade cresce, as transações bancárias aumentam e o Internet Banking ganha muito espaço. A evolução dos protocolos de segurança dá confiança e familiaridade aos brasileiros com transações online. E isso significa mais $$.

Foto: SaaSholic

Estratégias de crescimento do Banco Inter

OK, o mercado é promissor. Mas e aí? O que o Banco Inter pode fazer com os quase R$ 800 milhões pretendidos com esse IPO?

Já vimos que abrir uma conta é 100% gratuito (inclusive para PJ) e apresenta crescimento consistente. Então, investir nas formas de expansão de receita é o caminho a ser seguido e a empresa está investindo no espaço de cartões de crédito agora.

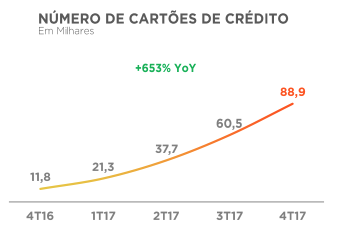

Foto: SaaSholic

O Nubank fez o caminho contrário. Investiu primeiro em cartões e depois conta digital. Em 1 ano apenas, o Inter cresceu o número de cartões emitidos em 653%.

Foto: SaaSholic

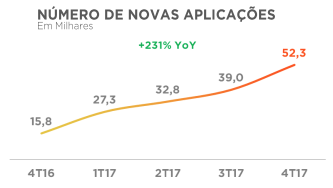

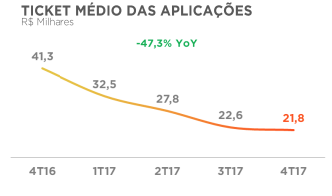

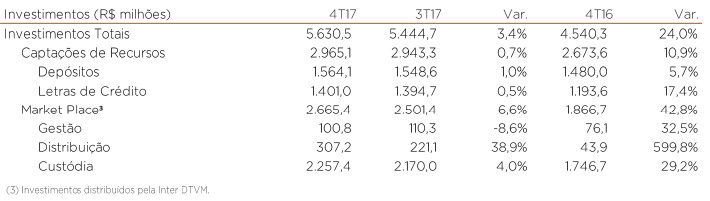

Seguindo o mesmo caminho, o serviço de investimentos deve ganhar ainda mais força. É importante lembrar que investimentos já eram feitos através do Inter DTVM desde 2013.

Foto: SaaSholic

O número de novas aplicações reduz o ticket médio, o que é uma evolução natural quando o objetivo é pulverizar o serviço de investimentos. More investors = lower ticket.

Foto: SaaSholic

Mesmo assim, bons números e crescimento consistente em um serviço consolidado.

Foto: SaaSholic

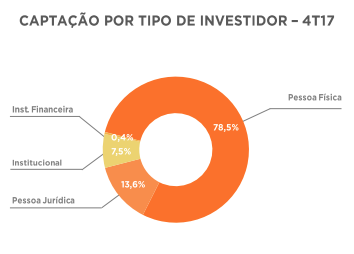

Ah! E vale ressaltar que o investimento de pessoa física é o carro chefe por lá.

Foto: SaaSholic

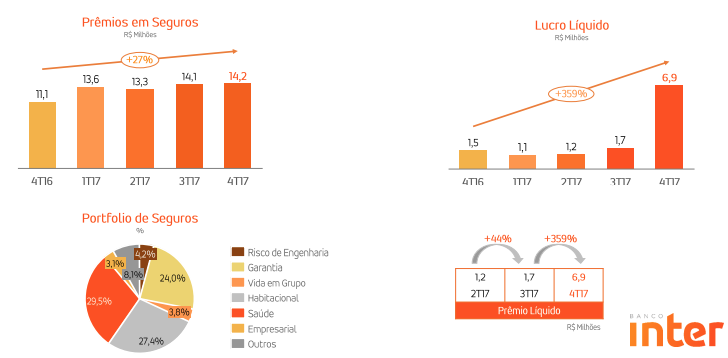

Correndo pelas laterais, os seguros oferecidos pelo Banco Inter tem grande participação no setor habitacional (provavelmente catalisado pela MRV Engenharia).

Foto: SaaSholic

Foto: SaaSholic

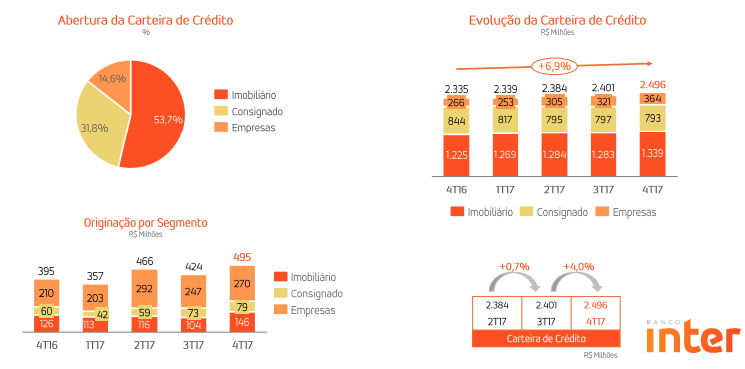

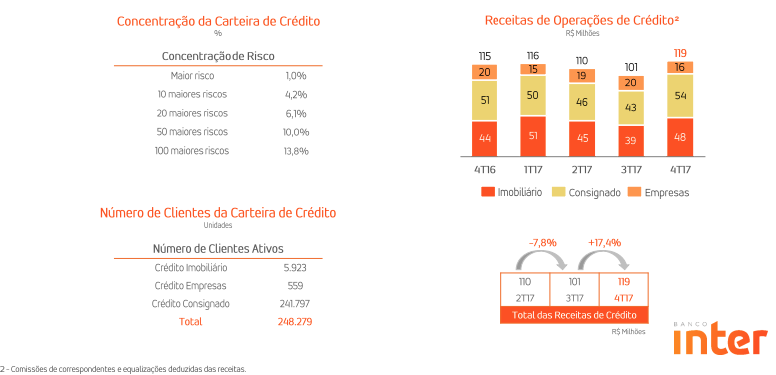

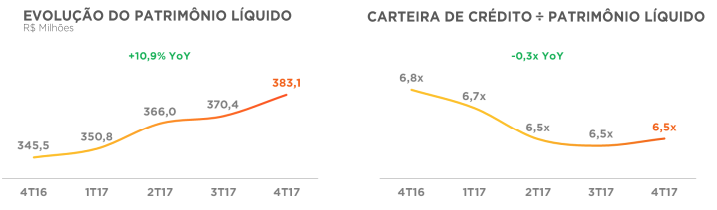

Para finalizar, o serviço de crédito é muito importante (e é também o mais antigo). A carteira de crédito tem um crescimento estável e que traz credibilidade para o negócio.

Foto: SaaSholic

Oferecer crédito no Brasil é bem desafiador. É de se esperar algumas variações no caminho.

Foto: SaaSholic

Só para refrescar a memória, um overview dos serviços do Banco Inter:

Foto: SaaSholic

O IPO do Banco Inter é uma boa?

No final das contas o que é importa é: Vale entrar no IPO do Banco Inter? A resposta curta é: Vamos esperar o Prospect. 😉

Foto: SaaSholic

Com números consistentes e crescimento interessante nos últimos anos, o IPO do Banco Inter é um caminho bem natural e pode gerar um retorno bem interessante para os investidores.

Foto: SaaSholic

Foto: SaaSholic

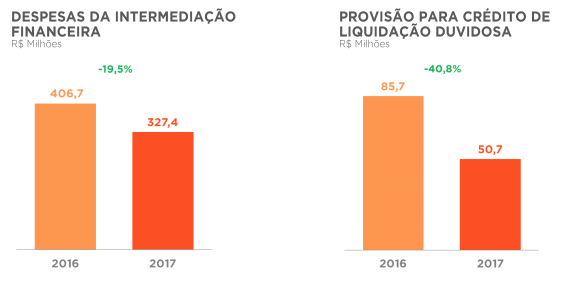

Além disso, os anos de experiência no mercado ajudam a reduzir os custos de operação/intermediação e melhorar a linha de crédito.

Foto: SaaSholic

Foto: SaaSholic

Notas finais

Como de costume, só conseguiremos ter uma visão mais detalhada deste IPO quando o prospecto detalhado sair. Até lá, só podemos especular!

Adoraria ouvir o que você acha desse possível IPO brasuca do Banco Inter. 😉