Meios de Pagamento

O que a Mckinsey quer com a fintechs brasileiras?

Esta foi a pergunta que fiz quando a Vindi foi convidada para participar no FintechDay, evento criado pela McKinsey, empresa global de consultoria de gestão que atende diversas empresas e governos no mundo. Dividi um papo com com a Viviane Sales, VP de Marketing da Creditas, Frederico Rizzo, CEO da Kria e Nathalia Garcia, diretora jurídica da FoxBit. Quem coordenou esse papo foi o Yran Dias, Sênior Partner da McKinsey.

O evento trouxe diversas discussões do segmento, levantados pela consultoria e evidenciou o momento que estamos passando, especialmente nessa colaboração entre bancos, fintechs e agentes do mercado.

Existem no mundo + de 1.000 fintechs (na América Latina são mais de 500), segundo a consultoria. E a reação dos grandes bancos com esse advento, a mudança de comportamento do consumidor, o relacionamento dos reguladores com o ecossistema, investimentos mudando de rota e aquisição de novos talentos, aqueceu as discussões, especialmente em 2018.

Tendências

O evento começou abordando as principais tendências, capitaneado pelas fintechs, que em sua grande maioria, têm atacado o mercado de meios de pagamentos, trazendo muitas inovações e o crescimento de soluções voltados para o mercado de varejo, no mercado B2C. Foi difícil não citar nas discussões o IPO do PagSeguro, Stone e abertura do mercado de cartões.

As grandes empresas de tecnologia do mundo ganharão dinheiro como fintech.

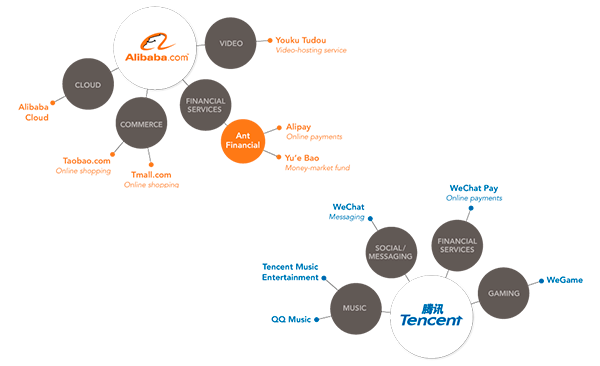

Além das fintechs, o papo destacou nessas discussões, a criação de ecossistemas, que vão além do banco e do setor financeiro. Leia-se o movimento avassalador de Tencent e Alibaba, que criaram super empresas de pagamentos digitais. “Juntas, as empresas são a maior plataforma de pagamento da China, que com a ajuda do QR Code, ainda desprezado por aqui, concentram 90% de mercado pagamentos digitais por lá. As duas juntas, representam um total de 10% sobre o volume financeiro do país. Impressionante!

Este movimento, das grandes empresas de tecnologia “morderem outra parte da pizza” é uma grande tendência no mercado financeiro. Google, Apple, Samsung e Amazon começam a ganhar escala e relevância por conta de aquisição de novos usuários/clientes e abranger mais produtos (financeiros também). Isso vira diferencial claro e acaba sendo uma ótima estratégia para rentabilização e renovação. Uma vez que o mercado carece de boas soluções, taxas e experiência.

Este movimento vem ganhando força no mundo com o Apple Pay, Google Pay e Samsung Pay. Um bom exemplo: é o movimento interessante de grandes players como a própria Google, que fez recentemente acordo com 4 bancos indianos para oferecer empréstimos instantâneos pré-aprovados via app.

Yran Dias coordena o painel das fintechs no evento FintechDay criado pela McKinsey.

Na América Latina, é o Mercado Livre que chega com uma visão parecida, implementando QR Code na Argentina para ampliar sua carteira digital como um meio de pagamento. E está literalmente criando uma super fintech que vai emprestar dinheiro massivo (já em teste) dentro da plataforma.

E como os bancos brasileiros estão reagindo?

Estão acompanhando, isso é claro. Tirando Itau (que abocanhou parte da XP) e do Santander (que tomou para si a Getnet), ainda estamos num momento de aproximação por parte dos bancos. Existe muita gente tentando entender que momento é esse.

Existem alguns movimentos e estratégias interessantes por parte dos bancos no Brasil e no mundo. Os bancos tradicionais estão fazendo movimentos de transformação em suas operações atuais, com passos cada vez mais evidentes, porém lentos, de construir soluções realmente transformadoras. Pelo menos, que impactam de fato o usuário.

Alguns dados legais falados durante o evento pela McKinsey:

- 80% dos bancos digitais possuem algum programa de transformação digital interno;

- Os bancos estão se conectando também com as comunidades empreendedoras;

- 34% dos bancos têm algum tipo de parceria com fintech;

- 24% dos bancos lançaram algum conceito de incubadora ou conexão com startups (exemplo do Itaú com o Cubo);

- 15% dos bancos possuem algum VC (venture capital) corporativo para investir.

As mudanças já estão acontecendo no mundo e no Brasil. Aqui, o cenário econômico em conjunto com o acesso cada vez maior da internet, vem trazendo ao conhecimento geral, problemas de acesso ao crédito, serviços bancários ainda muito tradicionais e a falta de transparência em tarifas empregadas pelos bancos. Outro ponto importante é que somente 59% das empresas no país tem acesso a crédito bancário, por conta das altas exigências e garantias, mostrando o tamanho do desafio do segmento.

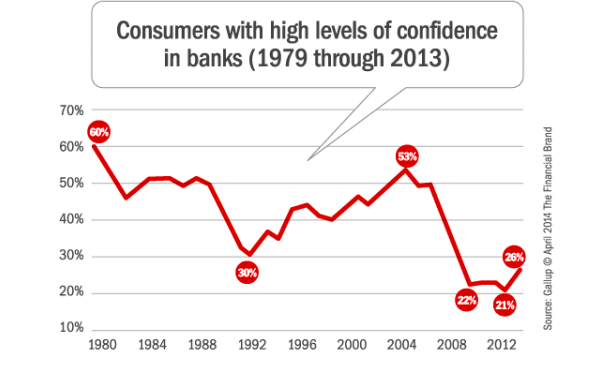

O nível de confiança que os consumidores possuem com os bancos é algo que chama a atenção. O brasileiro não confia no seu banco, sempre acha que tem alguma taxa escondida e enxerga o banco como um mal necessário. Toda pesquisa que você faz com o consumidor, eles estão cada vez mais propensos a experimentar uma experiência bancária com um novo player de tecnologia.

Foto: Gallup

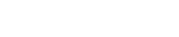

Os consumidores estão mais propensos e confortáveis a deixar seu salário em “um Nubank” ou conseguir crédito em uma Startup atualmente. Para ilustrar esta mudança de comportamento do consumidor, Nubank passa a ter mais pesquisas no Google do que MasterCard e Visa num dado levantando recentemente no evento Innovation Pay.

Os bancos estão entendendo que o jogo está mais complicado. Os investimentos e comportamento do investidor estão mais alinhados com uma quebra e renovação de um modelo tradicional. Olhe a tentativa dos bancos em conter essa mudança (vide quadro abaixo).

| Banco tradicional | Iniciativa |

| Bradesco | Next – banco digital |

| Caixa Econômica Federal | Youse – plataforma de vendas de seguros online |

| Santander | SuperDigital – banco digital |

| Banco Bonsucesso | Adiq |

| Tribanco | Única (meios de pagamento) |

Ainda existem muitos outros exemplos.

Obviamente, quando o banco se coloca também neste ambiente das fintechs, existem seus desafios. Mas quem tem dinheiro é banco…

Os bancos vão precisar comprar inovação, especialmente através das fintechs.

Hoje a revolução bancária, na minha opinião, está ‘no fazer direito’. Se pensarmos de forma crítica, o Nubank não tem uma grande inovação, mas é um grande e invencível case de experiência do cliente. A grande ideia foi fazer um banco de forma correta e oferecer uma experiência diferente. Digo, incrível. As empresas que olham para o futuro precisam descobrir qual dor do consumidor elas vão combater. E isso tem muito a ver com propósito, especialmente o do novo consumidor.

Regulamentação

Na visão geral das fintechs do painel, os reguladores estão cada vez mais abertos e próximos deste movimento de mudança. Afinal, eles precisam entender.

No caso do mercado de crédito, o fato de fintechs não conseguirem operar com licença própria, iguais aos bancos, o desafio de inovar se torna grande. O que gerou claramente um ambiente colaborativo entre fintechs e bancos!

Porém, recentemente o Bacen acabou de liberar duas novas Resoluções nº 4.656 e nº 4.657, que têm por objetivo fomentar a incorporação de inovações no âmbito do Sistema Financeiro Nacional. Assim como estimular a participação de novas instituições provedoras de crédito.

A primeira é a criação da Sociedade de Crédito Direto (SCD), em que as fintechs oferecem crédito com recursos próprios por meio da plataforma eletrônica. A segunda é a criação Sociedade de Empréstimo entre Pessoas (SEP), conhecida como o principal aliada do peer-to-peer (P2P), em que a instituição serve como “ponte” entre credor e devedor. Nesse caso, o empréstimo é limitado ao máximo de R$ 15 mil por CPF ou CNPJ.

Segundo a ABFintechs, a principal diferença entre as duas modalidades criadas pela nova regulação do Banco Central é que a SCD opera com recursos próprios e não pode captar no mercado, enquanto a SEP liga quem tem recursos para emprestar a quem necessita de crédito – daí o termo peer to peer lending (P2P).

As fintechs são, na prática, intermediárias de operações, em que pessoas aplicam dinheiro de um lado e empresas ou outras pessoas físicas, pegam empréstimos de outro. O peer-to-peer é uma modalidade de crédito que vem crescendo em vários países.

Já no universo de crowdfunding de Investimentos, também chamado de Equity Crowdfunding – recentemente novo no Brasil – a CVM tem atuado em conjunto com o segmento. O Fred, da Kria, citou 3 desafios importantes do segmento:

- Segurança no registro;

- Controle dos ativos e organizar um mercado secundário;

- Conexão com o capital institucional.

“É possível perceber muitas pessoas jovens na CVM querendo fazer acontecer, mesmo demorando na resposta da regulação, ela está próxima, assim como o Banco Central.” Ressaltou o Fred.

A CVM considera, através da instrução CVM 588, que a segurança jurídica trazida com a nova norma pode alavancar a criação de novos negócios de sucesso no país, permitindo a captação de recursos de modo ágil, simplificado e com amplo alcance a investidores por meio do uso da internet.

A pergunta que me fiz foi: se temos tantos investimentos anjos, porque o Equity Crowdfunding ainda não é uma realidade no Brasil como Estados Unidos? Tamanho de mercado? Poder econômico?

A Febraban também teve que alterar suas datas para ajudar o ecossistema a processar o grande volume de pagamentos que transita na rede bancária. Por serem prazos curtos e o mercado brasileiro não estar preparado, diversas vezes, empresas perderam o prazo, fazendo com que o método mais famoso do país (o boleto) gerasse uma experiência ruim para os consumidores e uma grande confusão no setor.

A ampliação do prazo foi para dar maior tranquilidade para o sistema ajustar-se aos novos valores à medida que forem incorporados, reduzindo os riscos de interrupção durante o processo. Em suma, os reguladores estão olhando fortemente para essa relação, o que é extremamente positivo para o setor como um todo.

Todos reguladores, devem olhar para a atuação do Bacen com meios de pagamento (que está sendo exemplar) e aplicar em outros setores fintech.

O que a Mckinsey quer com as fintechs brasileiras?

Analisando o evento, ficou claro que a McKinsey entende muito a cabeça de bancos tradicionais e de transformação digital, não há dúvidas. Porém, ficou mais evidente, através desta iniciativa, que chegamos em uma época em que as duas pontas precisam estar sentadas na mesma mesa (o novo e o tradicional). As fintechs, os bancos e os reguladores.